Vor Kreditkarten mit Wucherzinsen gewarnt

Experten sehen Regelungslücke im geplanten Gesetz über Zahlungsdienste

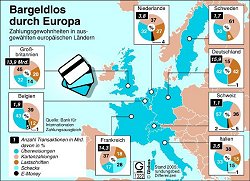

Mehrere Sachverständige haben auf eine für Kreditkartenkunden möglicherweise folgenschwere Regelungslücke im geplanten Zahlungsdiensteumsetzungsgesetz hingewiesen. In einer Anhörung des Finanzausschusses am 11. Februar 2009 erklärte Prof. Dr. Udo Reifner vom Institut für Finanzdienstleistungen, die Neuregelung könne zu einer Liberalisierung des Kreditmarktes über Kreditkarten führen, weil Kreditkartenanbieter keine Banklizenz mehr benötigen würden. Die Öffentlichkeit könne jedoch kein Interesse haben, dass ein „aufsichtsfreies Tor nach Deutschland“ geöffnet werde.

Mit dem Gesetzentwurf (

16/11613,

16/11640) will die Bundesregierung den

Zahlungsverkehr neu regeln und an das durch eine EU-Richtlinie

vorgegebene europäische Niveau angleichen. Reifner warnte, in

diesem Zusammenhang könne sich das anglo-amerikanische

Kreditkartensystem, bei dem jeder Kreditkarte ein eigener

Kreditrahmen zugeordnet sei, auch in Deutschland ausbreiten.

"Unkontrollierte Schuldenexplosion"

Auf diese Weise könne der Kunde eine Vielzahl von Kreditkarten nutzen. „Diese Systeme erlauben eine unkontrollierte Schuldenexplosion, überhöhte Zinsen, Zinseszinsen und zusätzliche Gebühren, die im Zinssatz nicht enthalten sind“, warnte der Sachverständige.

In den USA und Großbritannien würden

Kreditkartenschuldner ihre Schulden bezahlen, indem sie Geld von

einer auf die andere Kreditkarte umbuchen. Sie würden Opfer

von „wucherverdächtigen Zinssätzen“. Der

Deutsche Gewerkschaftsbund (DGB) wies darauf hin, das System der

zügellosen Vergabe von Kreditkarten habe in Amerika zahlreiche

Verbraucher in eine ausweglose Überschuldungssituation

getrieben.

Verschuldungsspirale droht

In Deutschland hätten, so argumentierte der DGB, Kreditkarten bisher überwiegend eine der EC-Karte ähnliche Funktion. Der Überziehungsrahmen messe sich am Lohn und Gehalt des Kartenbesitzers. Private Banken gingen jedoch dazu über, den Kartenbesitzern Teilzahlungsfunktionen anzubieten. Dabei verliere der Verbraucher schnell den Überblick und gerate in eine Verschuldungsspirale.

Die Regelung, dass nur in Deutschland nur zugelassene Banken und

Sparkassen das Kreditgeschäft betreiben dürften, werde

aufgeweicht. „Die freie Gestaltungshoheit für Anbieter

(Höhe des Zinssatzes, Gebühren, Effektivzinssatz) ist vor

dem Hintergrund der Finanzkrise der letzten Monate nicht

nachvollziehbar“, kritisierte der DGB.

Bundesbank sieht keine Probleme

In einer Stellungnahme der Verbraucherzentrale hieß es, Zahlungsdienstleistungen dürften nicht zu einem verdeckten Kreditgeschäft mutieren. Daher dürfe der mit einer Zahlung eingeräumte Kredit nicht länger als vier Monate laufen und müsse in dieser Zeit vollständig zurückgeführt werden.

Dagegen sah die Deutsche Bundesbank keine Probleme in dem

Gesetzentwurf, der rechtlich nicht zu beanstanden sei, weil

EU-Recht eins zu eins umgesetzt werde.

Datenschutzbeauftragter fürchtet "Dammbruch"

Der Bundesdatenschutzbeauftragte Peter Schaar machte auf einen anderen Aspekt aufmerksam. Schaar kritisierte die Herausnahme der Finanzaufsicht aus dem Anwendungsbereich des Informationsfreiheitsgesetzes, was vom Bundesrat vorgeschlagen worden war.

Damit hätten die Bürger keinen Anspruch mehr auf Zugang

zu amtlichen Informationen in diesem Bereich. Eine solche

Bereichsausnahme vom Informationsfreiheitsgesetz habe es bisher nur

für Nachrichtendienste gegeben. Es könnten weitere

Behörden vom Informationsfreiheitsgesetz ausgenommen werden.

Damit drohe ein „Dammbruch“, warnte Schaar. Dagegen

hatte der Zentrale Kreditausschuss (ZKA) keine Bedenken gegen die

Regelung.

Bundestagsdrucksachen zum Thema

Weitere Informationen

Fotos, Audios, Videos

Informationsmaterial

- Infoflyer: Finanzausschuss

- Stichwort: Gesetzgebung

- Geschäftsordnung des Deutschen

Bundestages